目前,多家航空股的市账率处于历史最低水平。三大航均已跌至净资产附近,进一步下跌不合理。疫情过后,负债率低、现金储备大的航空公司将把剩下的航空公司当成王道。

本期特约作者钱玉峰/文

2020年以来,新冠肺炎疫情成为全球大流行病,全球航空业遭受前所未有的打击。灾难的严重程度已经超过了2003年非典时期的影响。几家A股上市航空公司的市场表现普遍低于市场平均水平。.

与此同时,沃伦巴菲特正在大举买入航空股。在巴菲特控制的伯克希尔哈撒韦公司披露的前 20 名持股中,有两只航空股:达美航空和西南航空。不仅如此,随着近期美股大跌,巴菲特还在达美航空加仓。

那么回到A股,是否是疫情肆虐下中国航空股的投资机会?

航空业多个市场并存

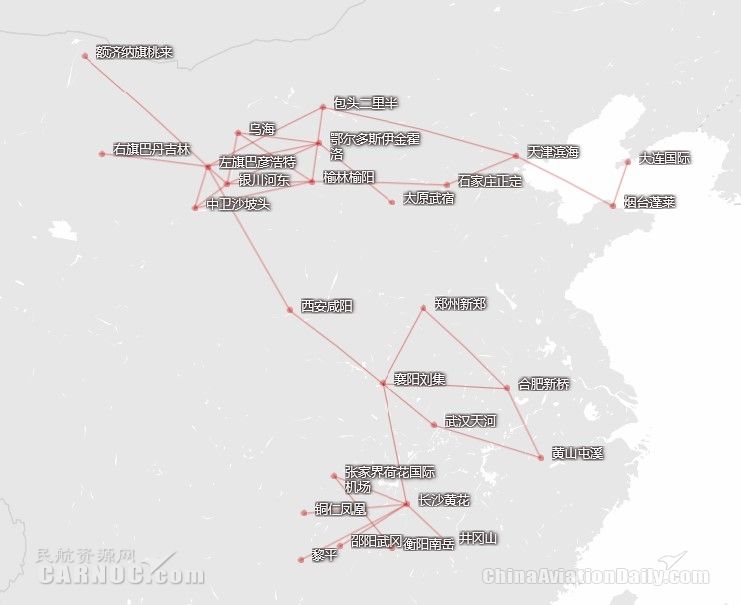

国内航空产业结构基本以央企三大航空公司为主,民营航空公司为辅,还有一批小型地方航空公司。三大航空公司分别为国航(601111.SH)、东航(600115.SH)、南航(600029.SH)、民航春秋航空(60102< @1. SH)和吉祥航空(603885.SH),以及支线航空公司中华航空(002928.SZ)和地方航空公司山东航空B(200152.SZ) . 春秋航空是中国最彻底的低成本航空公司,中华航空公司是一家以重庆为基地的支线航空公司,除九元航空旗下的吉祥航空是低成本航空公司外,其他所有航空公司都是全服务航空公司。

航空公司的商业模式其实很简单。购买飞机,确定航线和时间,预售机票,将乘客从一个地方带到另一个地方。那么不同航空公司之间有什么区别呢?最大的不同是市场的不同。航空公司虽然提供趋同、近乎标准化的服务华夏航空为什么都是小飞机,但由于航线连接两端,不同航线之间不存在竞争;航线两端市场的特点决定了航空公司的运营方式。

不同的市场有不同的优势和劣势,相应的也会产生不同的商业方式。我把市场分为一线市场、二三线市场和支线市场。可见,中国航空业实际上是一个多市场并存的局面。一线市场的主要矛盾是供给能力不足。解决的办法是扩建更多的机场、更多的跑道,尽可能使用大型飞机飞行,在拥挤的时候最大限度地发挥资源的效用。因此,我们可以看到北京大兴机场已经投入运营,浦东卫星厅已经投入运营,成都天府机场即将建成,三大航空公司在第一时间投入了大量的宽体飞机级市场。市场价格接受度的差距,于是春秋航空等低成本航空公司应运而生,将成本降到极致,以适应市场需求。数据显示,中国还有10亿人从未坐过飞机。这些人基本上都集中在二三线市场;区域市场面临的主要问题是客源不足,所以100座以下的小飞机在飞,包机需求量比较大。

为了适应各自的市场,各家航空公司的机队规划也存在明显差异。

可见,三大航空公司和海航都有相当比例的宽体飞机满足一线市场的需求;吉祥航空这两年引进了一批波音787宽体飞机,这也适合其作为精品高品质航空公司的定位。但春秋航空坚定走低价下沉路线,坚持单一机型,均为空客A320系列窄体飞机,符合二三线市场需求。

需要注意的是,一线市场并不是所有的需求都是高端需求,它也有很多对价格敏感的需求,而这部分也是低成本航空公司的市场。春秋航空的总部设在上海虹桥和上海浦东。充分发挥机场时间价值,坚持低成本航线,2020年计划引进一批A321 NEO座位密集型飞机。这架飞机是窄体飞机中座位最多的,配备240个座位。可以说是窄体飞机。成本,操作宽体飞机的座位。华航定位于支线市场,飞机以100座以下的小型飞机为主,也有部分A320飞机。

不同的车队阵容适应不同的市场需求,随之而来的是不同的成本结构。由此可见,在一线市场运营的全服务航空公司的总成本要高于在二、三线市场运营的春秋航空。也就是说,春秋航空在二三线市场的利润率要高于全服务航空公司在一线市场的利润率。航空公司。那么春秋是怎么做到的呢?

春秋航空的优势

从各占比数据对比来看,春秋航空主要在几个方面胜出。

首先是折旧和租赁,占比12.77%,而三大航空公司则高达15%左右。造成差异的原因是,在飞机利用率方面,一线机场相对拥堵。此外,春秋的飞机租赁比例低也是一个更重要的原因。春秋的飞机租赁占比54%,而三大航空公司都在60%左右,吉祥甚至达到了71%,华夏更是高达93%。

二是在财务费率、销售费率和管理费率方面,春秋合计约3.8%,而三大航合计约10%,吉祥约8%;但春秋为此付出了代价。代价是研发率比较高,占比0.74%,是所有航空公司中最高的。

并非所有低成本航空公司都具有成本优势。例如,春秋航空的燃油成本为28%,处于行业前列。不是春秋航空的飞机油耗多,而是分母越低,机票价格越低。,提高了比例;除航油成本外,员工薪酬和研发率占比均居行业之首。

笔者从盈利能力、成长性、稳定性等方面对各航空公司进行了分项对比。盈利以单座的利润率来衡量,增长以需求侧的收入增长率和供给侧的产能来衡量。增长是通过增长来衡量的,而稳健性是通过债务比率来衡量的。

可以看到,春秋航空单座利润率、收入增速、运力增速、利润增速均位居第一,资产负债率也最低,代表着经营稳定性第一。如果从单座收入来看,国航春秋两季排名第一、最后,充分体现了资本市场的价值和二三线城市的价值差异。

从全行业看,2018年全行业收入增速为两位数,高于运力增速,是GDP增速6%的2倍,表明市场需求增长良好,但利润增长方面,只有春秋和国航出现正增长,其他航空公司负增长明显,说明行业增长质量较差,存在隐忧。

航空业的影响

新冠肺炎疫情爆发以来,航空业遭受致命打击,需求突然进入冰冻状态。行业研究数据显示,2月份全国民航航班执行率不到30%,而平均客座率在50%左右。,市场频频刷50元、5元的白菜机票,而航空业约一半的成本是固定成本,包括折旧费、租赁费、员工工资等,行业损失惨重。

比亏损更糟糕的是航空公司的现金流困难。仅1月份就退票2000万张,累计退票200亿元。飞机租赁费、员工工资、财务费用等不会因为疫情而停止。

笔者根据2019年三季报的数据,粗略估计了各航空公司当前状态下的现金消耗,现金储备能够维持的时间,并假设通过增加负债来维持流动性,并推断疫情持续了6个月。以及各航空公司1年后的负债率。

可以看出,如果仅以2019年三季报的现金储备计算,南航的现金储备只够维持0.18个月,也就是运营5天,其次东航可以维持9天,春秋航空可以维持17个月,吉祥航空可以维持5个月。

当然,航空公司肯定会通过发行债券或银行贷款,或售后回租飞机来补充流动性。由于各航空公司持续失血运营华夏航空为什么都是小飞机,南航预计月均现金消耗将达到64亿元,而国航和东航预计也在50亿元左右。为维持流动性,南航和东航6个月后的负债率可能高达85%。如果疫情持续一年,负债率将高达95%!

在此情况下,国家出台了多项扶持航空产业的政策,包括取消民航发展基金、降低资本金利率、取消飞机停放费、减少起降起降费降低10%,航油差价降低8%。各银行旗下的飞机租赁公司也纷纷表示,可以推迟支付经营租赁款,以缓解流动性问题。同时,民航局也表示支持航空公司自发并购,帮助陷入困境的航空公司生存。.

此外,国际原油价格也暴跌,自2020年以来已下跌近一半,大大降低了航空公司运营的可变成本,让更多的飞机尽可能多地飞行。

与资本市场表现相对应,几家航空股的市净率目前处于历史最低水平。三大航均已跌至净资产附近,进一步下跌不合理。

剩饭为王

不仅国内航空公司陷入困境,世界各地的航空公司也陷入了困境。目前,国内疫情已基本得到控制,防疫工作重点以国外防务进口为主。在这样的背景下,相信国内航线将逐渐恢复,而国际航线仍将痛苦一段时间。

中国国土面积大,国内航线占行业运力的70%左右。假设在所有国际航线停运的情况下,70%的运力可以保持盈利。而日本、韩国、新加坡、马来西亚、菲律宾、泰国等海外小国或岛国的航空公司,在国际航班停航时,可能会暂停运力。由于疫情的持续,越来越多的航空公司将破产,供应端将出清。

在资产规模较大的民航行业,要明确供给侧不是那么简单,交付后也不可能拆机。租用的飞机最多是收回,但收回租赁后飞机不会永远闲置。所以,所谓供给侧出清,并不是供给的消失,而是租赁市场的不同议价。在需求旺盛的时候,飞机租赁价格上涨,而在疫情的影响下,飞机租赁市场肯定会走下坡路。同样,飞机采购也将从卖方市场转变为买方市场。

破产的外国航空公司放行的飞机可能会转移到其他航空公司。届时,中国航空公司将在国际航线上占据更多市场份额。

市场需求断崖式下滑的局面将卷土重来。别忘了,在疫情之前,市场需求增速保持在两位数。疫情消耗的现金和增加的负债,以及飞机交付中断,对供应增长造成了严重打击。可以预见,到疫情结束,市场肯定会供不应求。

更重要的是,为了增强生存能力,在行业的阵痛之下,航空公司极有可能会出现联手、并购等行为。美国航空业在国家救助后一度跨过几家主要航空公司的股票,随后利润大幅增长,一直延续至今。中国航空业也很有可能迈出这一步。当三大航司的负债率超过85%时,国家极有可能默许行业涨价回血。

疫情过后,行业势必再次迎来增长。届时,低负债率、大额现金储备的航空公司,必能以更快的速度扩大市场份额,其余为王。